A la hora de considerar el lugar más seguro para su dinero, tiene varias opciones a su disposición. Dependiendo de la etapa de la vida en la que se encuentre y de su perfil de inversor, hay varias opciones a tener en cuenta.

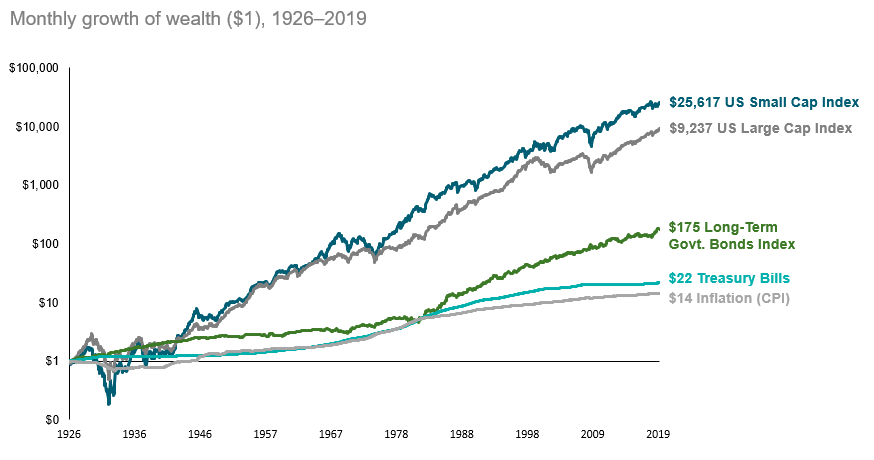

Mucha gente cree que el lugar más seguro para su dinero es el mercado de valores. Hay una buena razón para ello. Las acciones han superado a los bonos y los certificados de depósito a largo plazo, y ofrecen la posibilidad de obtener plusvalías, además de los ingresos que proporcionan los dividendos.

Aunque existen riesgos asociados a la inversión en acciones, éstos pueden gestionarse diversificando su cartera entre una variedad de empresas y sectores diferentes. Sin embargo, es importante que los inversores eviten la diworsificación, mediante una diversificación relacionada.

Además, puede reducir el riesgo invirtiendo en fondos de inversión o fondos cotizados, o limitar sus inversiones a valores defensivos. Este tipo de valores puede ayudarle a obtener mayores rendimientos, limitando al mismo tiempo sus pérdidas.

El mercado de valores tiene sus riesgos, y la renta variable siempre tiende a ser más volátil que la renta fija. En tiempos de incertidumbre económica, las acciones pueden ser volátiles y perder valor rápidamente.

Además, algunas empresas pueden quebrar, con las consiguientes pérdidas para los inversores. Por estas razones, es importante investigar antes de invertir en acciones y diversificar la cartera.

Si no se siente cómodo con los riesgos asociados a las acciones, existen otras opciones. Los bonos del Tesoro ofrecen una tasa de rentabilidad garantizada, sin el riesgo de perder dinero si la empresa quiebra. Sin embargo, estos rendimientos no son tan altos como los que ofrecen las acciones.

Éstos son los lugares más seguros para su dinero:

Los lugares más seguros para su dinero

Toda inversión tiene sus riesgos. Incluso los bonos del Tesoro, que se consideran inversiones sin riesgo, lo tienen. En finanzas no hay comidas gratis, pero hay inversiones que destacan por su seguridad. Estas son algunas de las opciones más comunes cuando piensas en el lugar más seguro para tu dinero:

- Bonos del Tesoro

- TIPS

- Bonos de empresa

- Certificados de depósito

- Acciones defensivas

- Metales preciosos

Bonos del Tesoro

Los bonos del Tesoro suelen ser la inversión más segura. Esto se debe a que son emitidos por países, y es muy poco probable que un país deje de pagar su deuda. Sin embargo, esto no es imposible y, de hecho, ya ha ocurrido en el pasado.

Otro riesgo asociado a los bonos del Tesoro es la inflación. Si piensa mantener los bonos del Tesoro hasta su vencimiento, la inflación se convierte en uno de los mayores riesgos. Si la tasa de inflación es superior al cupón que recibe, estará invirtiendo dinero pero perdiendo poder adquisitivo.

Ventajas de los bonos del Tesoro

Los bonos del Tesoro son uno de los instrumentos de inversión más deseados, sobre todo por su seguridad. Sin embargo, hay más ventajas. He aquí algunas:

- Gran liquidez

- Ventajas fiscales

- Uno de los lugares más seguros para su dinero

- Capital garantizado al vencimiento

- Baja volatilidad

Los bonos del Tesoro son uno de los lugares más seguros para su dinero porque están respaldados por el Gobierno de los Estados Unidos. Aunque el riesgo de impago sigue existiendo, es prácticamente inexistente. También son muy líquidos, lo que facilita su negociación.

Los bonos del Tesoro también tienen numerosas ventajas fiscales que pueden hacer que sean inversiones aún más atractivas.

Otra ventaja es que su capital está garantizado al final, y también tienden a ser menos volátiles que otros activos.

Desventajas de los bonos del Tesoro

Una de las principales desventajas de los bonos del Tesoro es el riesgo de inflación. Si el IPC es superior al tipo del cupón, usted recibe ingresos, pero pierde poder adquisitivo. En cierto sentido, el valor de su dinero es ahora inferior al que tenía cuando invirtió por primera vez.

Otra ventaja es que los bonos del Tesoro son muy líquidos, lo que facilita las transacciones. En caso de que quiera deshacerse de su inversión.

Como siempre, existe el riesgo de impago. Aunque es muy poco probable que el Gobierno de Estados Unidos incumpla el pago de su deuda, es una posibilidad que los inversores siempre deben tener en cuenta.

TIPS

Los TIPS o Valores del Tesoro Protegidos contra la Inflación son un tipo único de valores del Tesoro, en los que el cupón del Tesoro se ajusta en función de la inflación, así como el principal pagado al vencimiento.

El tipo del cupón se ajusta en función del aumento del IPC (índice de precios al consumo). El principal recibido al vencimiento también se ajustará en función de la inflación. En caso de que se produzca una deflación y el valor del principal ajustado a la inflación sea inferior al vencimiento, el inversor seguirá recibiendo el mismo principal.

Esto le permite invertir su dinero de forma segura, y eliminar por completo el riesgo de que la inflación afecte a los bonos del Tesoro normales.

¿Qué son los bonos del Tesoro sin inflación?

Los TIPS o bonos del Tesoro sin inflación permiten a los inversores invertir en bonos del Tesoro y seguir protegidos o cubiertos contra la inflación. En periodos de aumento de la inflación, éste suele ser uno de los lugares más seguros para su dinero.

No sólo recibirá pagos de intereses ajustados a la inflación, sino que además su capital está protegido de la inflación. Esto le permite mantener el mismo poder adquisitivo que antes.

Esto hace que los TIPS sean una opción de inversión atractiva y uno de los lugares más seguros para su dinero durante los periodos inflacionistas. Para los inversores preocupados por la subida de los precios, suele ser una gran inversión.

Ventajas de los TIPS

Si busca el lugar más seguro para su dinero durante los periodos inflacionistas, los TIPS son una de las mejores soluciones disponibles. Las principales ventajas de los TIPS son

- El principal recibido al vencimiento se ajusta a la inflación

- El tipo del cupón se ajusta a la inflación

- El principal está garantizado incluso en caso de deflación

- Menos volátiles que otros activos

- Uno de los mejores vehículos de inversión que protegen contra la inflación

- Baja volatilidad

Si invierte en TIPS, tiene garantizado su principal al vencimiento ajustado a la inflación. Los pagos de los cupones también se ajustan a la inflación, y aunque se produzca una deflación, seguirá recibiendo su capital al vencimiento. Al igual que los bonos del Tesoro, los TIP son muy líquidos, lo que facilita las transacciones.

Desventajas de los TIPS

A pesar de sus ventajas, los TIPS también tienen algunas desventajas claras. He aquí algunas de las principales:

- Tipo de cupón inferior al de los bonos del Tesoro y la deuda corporativa

- Riesgo de impago

- Impuestos más altos si el cupón se ajusta a una mayor inflación

- Si no hay inflación, se convierte en una mala inversión

- Mucha liquidez

- Menor rentabilidad que otros activos como las acciones

El principal es que suelen tener un cupón más bajo que los bonos del Tesoro o los bonos corporativos. Si hay inflación, también hay que tener en cuenta los mayores impuestos que pagará por los ingresos generados por el cupón ajustado a la inflación.

Por último, si no hay inflación durante el periodo de tenencia, los TIPS se convierten en un instrumento de inversión ineficaz. Porque los intereses que recibe son inferiores a los de otras opciones, como los bonos del Tesoro y los bonos corporativos. Además, siempre existe el riesgo de que el gobierno de Estados Unidos incumpla sus obligaciones, lo que haría perder dinero a los inversores.

Aunque un escenario de impago es altamente improbable, sigue siendo una posibilidad.

Bonos de empresa

Los bonos corporativos son también uno de los lugares más seguros para su dinero. Las empresas tienen varias formas de obtener capital, y una de ellas es emitiendo bonos. Los tenedores de bonos reciben un cupón, así como el capital al vencimiento.

Si está pensando en invertir en bonos corporativos, una de las cosas más importantes que debe hacer es analizar la calificación crediticia de la empresa que emite los bonos. Las agencias de calificación crediticia atribuyen puntuaciones de crédito a las empresas en función de su probabilidad de impago. Por ese motivo, es importante ceñirse a las empresas con calificaciones crediticias más altas.

Aunque los bonos corporativos tienden a ser más arriesgados que los bonos del Tesoro y los TIPS, puesto que es más probable que las empresas incumplan el pago de su deuda que los gobiernos, también ofrecen una mayor rentabilidad esperada.

Ventajas de los bonos corporativos

Los bonos corporativos tienen varias ventajas sobre los bonos del Tesoro y los TIPS. Éstas son las más importantes:

- Mayor rentabilidad esperada

- Mayor rendimiento que los bonos del Tesoro y los TIPS

La principal razón por la que un inversor consideraría los bonos corporativos frente a los bonos del Tesoro o los TIPS es la mayor rentabilidad esperada. Las empresas pagan un rendimiento más alto y eso las hace más atractivas, ya que pueden generar más ingresos.

Desventajas de los bonos corporativos

La principal desventaja de los bonos corporativos es que suelen conllevar más riesgo. Aunque es casi imposible que un gobierno quiebre, no puede decirse lo mismo de las empresas.

Los inversores deben prestar mucha atención a las calificaciones crediticias. Entienda que las empresas con calificaciones crediticias más bajas o con una mayor probabilidad de impago suelen pagar un interés más alto. Esto se debe a que los inversores necesitan ser recompensados por el mayor riesgo asociado a los bonos corporativos de empresas con calificaciones crediticias bajas.

Los bonos corporativos también tienden a ser más volátiles que los bonos del Tesoro y los TIPS.

Certificados de depósito

Los certificados de depósito, o CD, también son un lugar muy seguro para su dinero. Garantizan rendimientos estables y ofrecen seguridad.

¿Qué son los CD?

Los certificados de depósito (CD) son un tipo de cuenta de ahorro que ofrece un tipo de rentabilidad fijo durante un periodo determinado. Proporcionan cierta seguridad, ya que están asegurados por la FDIC hasta 250.000 dólares.

Los certificados de depósito son una buena opción para los inversores que quieren asegurarse un tipo de interés y no les importa guardar su dinero durante un periodo determinado.

Los CD también ofrecen un lugar seguro para invertir su dinero, con tipos de rendimiento relativamente bajos. De nuevo, es importante investigar antes de invertir en CD, ya que el tipo de interés puede no ser competitivo con otras opciones disponibles.

Acciones defensivas

Otra alternativa importante a tener en cuenta, especialmente si usted es más joven y tiene una mayor tolerancia al riesgo, son las acciones defensivas. Las acciones son, con diferencia, la clase de activos con mejores resultados, y su mayor rentabilidad las hace atractivas para los inversores.

Sin embargo, hay muchas acciones entre las que elegir. Algunas son muy volátiles y otras tienden a ser estables y más parecidas a las inversiones de renta fija. Algunos inversores optan por centrarse en valores defensivos. Son empresas bien establecidas, con ingresos y beneficios constantes que pagan dividendos.

Algunas de estas acciones son también crecedoras de dividendos, que es como poseer un bono pero con un cupón creciente. Muchos inversores utilizan las acciones defensivas como una forma de mantener su inversión en la clase de activos más rentable, pero al mismo tiempo asegurarse de obtener ingresos en forma de dividendos y experimentar una menor volatilidad.

Tener en cuenta la tasa de inflación

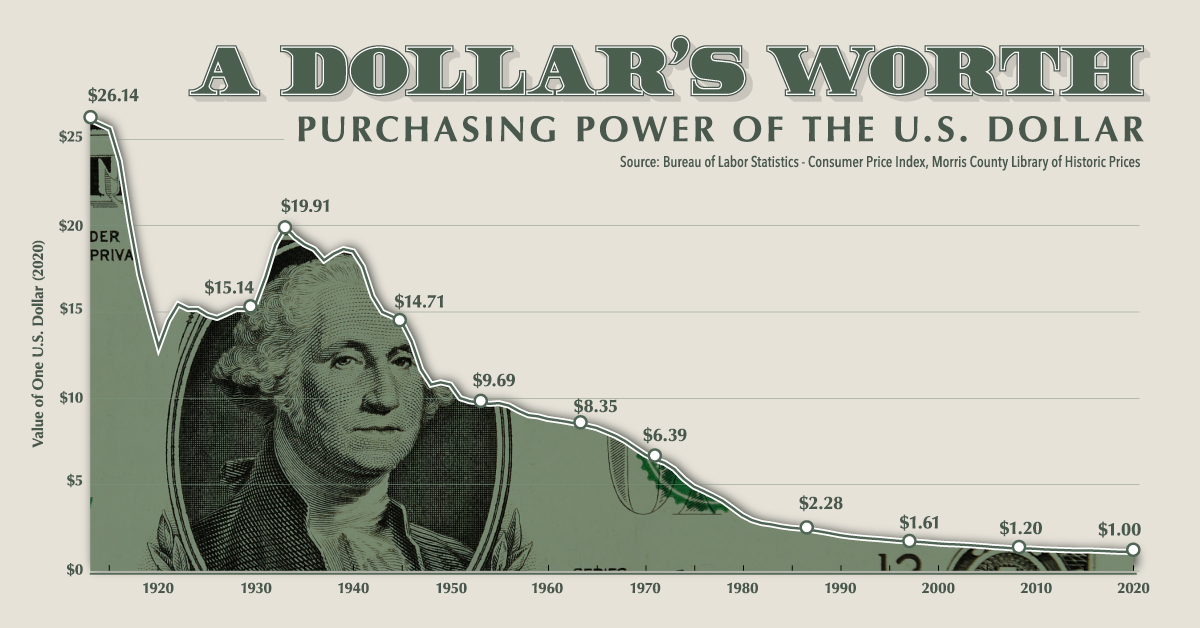

Cuando busque el lugar más seguro para su dinero, también debe tener en cuenta la tasa de inflación.

¿Qué es la inflación?

La inflación es una medida de la evolución de los precios a lo largo del tiempo. Cuando los precios aumentan, se habla de inflación. La inflación puede deberse a un aumento de la demanda o a una disminución de la oferta de bienes y servicios.

A medida que se crea más y más dinero fiduciario, el valor de la moneda empieza a disminuir. Hemos sido testigos de la constante disminución del valor del dólar, que se traduce en un menor poder adquisitivo.

Esto se debe a que hay más oferta de dinero, persiguiendo los mismos bienes y servicios. La inflación puede erosionar el valor de su dinero con el tiempo, por lo que es importante invertir en activos que protejan su poder adquisitivo.

Los bonos del Tesoro ofrecen un tipo de rendimiento garantizado, que puede ayudar a compensar la inflación. Pero si la inflación es superior al rendimiento de los bonos del Tesoro, seguirá perdiendo poder adquisitivo. Antes de invertir su dinero, es importante conocer la tasa de inflación y saber si los bonos del Tesoro, los certificados de depósito o cualquier otro vehículo de inversión pueden superarla.

Aunque es imposible saberlo con certeza, una cosa es segura: las acciones resultan mucho menos atractivas cuando la inflación es más alta. Si la rentabilidad por dividendo del S&P 500 es inferior al interés de un bono del Tesoro, significa que los inversores que compran acciones están aceptando esencialmente un rendimiento esperado inferior para tener la posibilidad de obtener plusvalías.

Coberturas alternativas contra la inflación

Algunos inversores particulares prefieren otras formas de cobertura contra la inflación, como los metales preciosos. No son para todo el mundo y tienen sus propias ventajas y riesgos.

Oro y metales preciosos

Algunos inversores consideran que los metales preciosos son el lugar más seguro para su dinero. El oro es una cobertura contra la inflación muy popular porque generalmente sigue el ritmo de las tasas de inflación o las supera. El oro también tiene otras ventajas, como ser una divisa mundial y no estar vinculado a un país concreto.

Con el tiempo, los metales preciosos, especialmente el oro, tienden a ser aceptados como inversiones seguras que funcionan bien en épocas inflacionistas. A pesar de ser más volátil que los bonos del Tesoro y los TIPS, el oro tiende a ser una forma de protegerse contra las turbulencias del mercado.

Los inversores en oro o gold bugs también señalan al oro como el lugar más seguro para su dinero durante los periodos inflacionistas. A pesar de tener algunas ventajas, el precio de los metales preciosos se deriva únicamente de la oferta y la demanda. Tampoco produce ingresos. Especialmente durante una recesión económica, cuando aumenta el miedo y los inversores venden sus acciones, el oro tiende a rendir muy bien.

El oro también tiende a ser una gran solución para diversificar su cartera de inversiones.

Riesgos

El oro es un activo físico y puede ser robado o perderse. Además, su oferta es limitada, por lo que podría encarecerse al aumentar la demanda.

Conclusión

Es importante recordar que no existe una respuesta única a la hora de tomar decisiones de inversión. Cada inversor es diferente y, por tanto, sus decisiones deben reflejarlo. No existe una respuesta única al lugar más seguro para su dinero.

Es importante considerar siempre todas las alternativas disponibles para asegurarse de tomar una decisión de inversión informada.

El lugar más seguro para su dinero también varía en función de sus circunstancias.

Si su objetivo es invertir preservando el capital, hable con un asesor financiero para encontrar la mejor opción para usted.

Seguir leyendo:

Cómo empezar a invertir en valor: La guía definitiva

Las 10 mejores formas de invertir el tiempo

Juan Perera es un inversor apasionado y experimentado que desea compartir mi conocimiento financiero para ayudar a las personas a ahorrar, invertir y manejar su dinero de manera mejor. Mi experiencia en el mercado me permite brindar consejos y estrategias valiosas para lograr metas financieras a largo plazo. Mi objetivo es educar y empoderar a las personas para que puedan tomar decisiones informadas sobre su dinero